FRA DEN ENE ENDE AF SKALAEN TIL DEN ANDEN

At Formel 1 hovedsageligt styres af penge og masser af slagsen kan næppe komme som en overraskelse for en loyal F1-fan. Det er derfor vigtigt at holde øje med hvad der sker ude omkring i krogene af finansverdenen, hvis man vil danne sig et indtryk af hvor godt et team har mulighed for at udvikle sig i fremtiden. Og for tiden er der to store overskrifter der præger finansbilledet bag Formel 1. En overskrift af positiv karakter og en af negativ karakter.

Lad os starte i den gode, velsmurte ende af skalaen. Der er jo som bekendt et team det går rigtig godt for i Formel 1 for tiden. Og som vi allerede har rapporteret i artiklen Formula Uomo (læs artiklen her) har Ferrari solgt 34% af deres aktier til den italienske bank Mediobanca. Det var dermed forventet at Mediobanca ville holde på aktierne i et års tid før de begyndte at sælge ud af dem - de ville via et godt forhold til Luca di Montezemolo tage arbejdsbyrden ved at finde de nye investorer til teamet, og ved samme lejlighed score profitten ved videresalget.

FERRARI TIL SALG - OG DER SÆLGES

Der skulle dog ikke som forventet gå et år før Mediobanca begyndte videresalget - det er allerede begyndt. Og ikke nok med det - der står nemlig nogle rimeligt interessante potentielle købere klar i kulissen. Indtil videre siges det at investeringsbanken allerede har solgt de første 6,5% af aktierne til Lehman Brothers for et beløb i overkanten af en milliard kroner. En hurtig omregning af denne pris viser at Ferrari SpA. i dag er et sted mellem 15-20 milliarder kroner værd. Lehman Brothers er interessante idet de er en af det tre parter der i dag styrer SLEC - firmaet der kontrollerer rettighederne for Formel 1.

Dermed vil det være oplagt at også de to andre parter - JP Morgan og Bayerischen Landesbank - også overvejer at opkøbe en del af de nu frie Ferrari-aktier. Dette ville være naturligt men ikke desdo mindre en lidt risikabel affære for Mediobanca og Ferrari Spa., hvis det bliver til noget. JP Morgan er i flere tilfælde blevet draget ind i sager vedrørende det skandaleombruste energiselskab Enron i USA, og bruger mange ressourcer på at benægte deres medvirken. Bayerishen Landesbank har også deres at slås med, idet de dagligt omtales i forbindelse med korruptionssager der inkluderer den tyske kanslerkandidat Edmund Stoiber og tillige Kirch Media - et velkendt navn for finansinteresserede F1-fans.

BERNIE OGSÅ INTERESSERET I FERRARI

Indtil videre er det dog kun bekræftet at Lehman Brothers har købt en del af aktierne, og der er ingen der kan garantere at JP Morgan og Bayerischen Landesbank vil deltage i opkøbet. En anden potentiel opkøber er dog mindst ligeså interessant. Formel 1-mogulen Bernie Ecclestone har nemlig også offentligt udvist en hvis portion interesse for Ferrari-aktierne. Til Gazzetta dello Sport har Ecclestone således sagt: "Det afhænger af hvorledes firmaet bliver struktureret. Jeg er ikke sikker på om jeg vil købe aktier, men selvfølgelig er jeg interesseret i at købe Ferrari - hvis prisen er den rigtige."

At Bernie udviser interesse for Ferrari-aktierne er ikke så underligt. Det går godt for teamet, det ser det ud til at blive ved med, og Ecclestone har rigeligt med penge på kistebunden til at investere i yderligere økonomisk succes. "Ferrari bruger meget af deres overskud fra bilsalget til at betale for deres deltagelse i motorsport. Men gjorde de ikke det, ville de så sælge så mange biler?", konstaterer Ecclestone, og hans pengegriske lugtesans dufter en smuk synergieffekt, der gør at han har svært ved at skjule sin interesse.

CREDIT SUISSE OG SAUBER HAR PROBLEMER

Et andet sted hvor Bernie Ecclestone måske snart kan plante sine penge til "den helt rigtige pris" er i Sauber. Teamets storsponsor og medejer Credit Suisse har i nogen tid været på slingretur, og den ulmende krise er efter et stykke tid nu brudt ud i lys lue. Bankens direktør Lukas Mühlemann fik i torsdags d. 19. september, nådestødet af storbankens bestyrelse. Afskedigelsen med effekt fra udgangen af året, kommer efter væksttab gennem de sidste tre kvartaler - et væksttab der har medført at Credit Suisses aktier indtil videre er faldet til halvdelen af deres værdi alene i 2002.

For at finde ind til kernen i Credit Suisses problemer, er det vigtig ikke kun at pege på Lukas Mühlemann. Han har været direktør for banken mens nogle af de værste fejltrin stod på, men manden der udløste det voldsomme aktiedyk er Martin Ebner. Sidstnævnte var hele vejen op gennem 1990'erne kendt som den mest succesfulde investor i Schweiz. Ligemeget hvor han placerede sine penge, florerede de mangefold og alle ville gerne samarbejde med ham.

MÜHLEMANNS BANEMAND - EBNER

Han investerede penge i firmaer som Pharma Vision, BK Vision og Stillhalter - penge der var givet så godt ud at han inden alt for længe kunne investere i hovedaktieposter hos nogle af Europas største virksomheder. Elektronikgiganten ABB og storbanken Credit Suisse. Han er en mand med meget markante holdninger til virksomhedsledelse, og var ikke bange for at blande sig aktivt i beslutningsprocesserne i de firmaer hvor han havde aktier. Han var således idemanden til et af de eventyr der netop har likvideret Mühlemanns toppost i Credit Suisse - opkøbet af forsikringsselskabet Winterthur i 1997.

Martin Ebners eventyr levede dog ikke evigt, og fra 1999 frem til 2002 er det gået jævnt ned ad bakke for investeringsmogulen. Han fik ansat sig selv i direktionen i alt for mange af de virksomheder han havde penge i, og tog den ene fejlagtige beslutning efter den anden. Han måtte stille og roligt sælge fra til han til sidst kun havde penge i ABB og Credit Suisse. Hans navn var derfor ikke længere et tilløbsstykke på grund af succes, men snarere fiasko. Den 31. juli i år måtte han ud og låne til sin sidste livline og det var tydeligt for enhver at han var ved at være en saga blot.

USIKKER OPDELINGEN AF ANSVARET

Dette fik en drastisk virkning på Credit Suisses aktier. Mühlemann og Ebner stod sammen om eventyret med Winterthur, men også et fejlkøb i 2000 af en amerikansk investeringsbank, og Mühlemanns involvering i det schweiziske nationale flyselskab Swissair, har gjort at børsen i Zürich stille og roligt mistede tilliden til banken, med et massivt aktiedyk til følge. Men fordi bestyrelsen på Paradeplatz i Zürich nu har sat Mühlemann på porten er problemerne ikke slut af den grund.

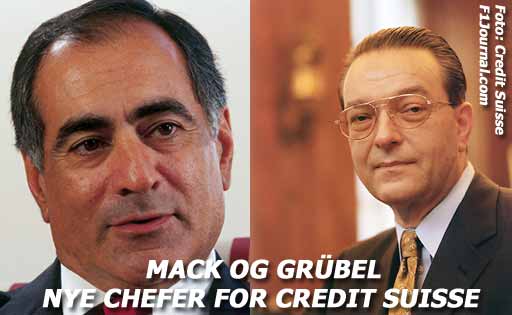

Som erstatning for Lukas Mühlemann, har man valgt at dele posten op mellem to personer. Oswald Grübel, nuværende chef for Credit Suisse Financial Services, og John Mack, nuværende direktør i Credit Suisse First Boston - bankens investeringsselskab med base i USA. Opdelingen af chefposten i to blev mødt af massiv mistillid på børsen og sendte aktierne på et yderligere 6,5% dyk efter annonceringen. Og for at gøre ondt værre har myndighederne i USA netop offentliggjort, at de vil rejse tiltale mod Credit Suisse First Boston for bedrageri og andre former for kriminelle interessekonflikter.

VIRKNINGEN FOR SAUBER-TEAMET

Tilbage står nu Peter Sauber, der stolt som en pave kunne præsentere Credit Suisse som hovedsponsor for et par år siden, og som medejer af teamet op til denne sæson. Credit Suisse ejer i øjeblikket næsten to tredjedele af Sauber-teamet og Peter Sauber selv den sidste tredjedel. Den schweiziske teamchef skal derfor nu til at bruge tid og ressourcer på at sikre sig hvem der kommer til at eje hovedparten af hans team, såfremt Credit Suisse vælger at sælge fra.

Der går rygter om at en anden schweizisk bank, Union Bank of Switzerland (UBS), vil opkøbe Credit Suisse. UBS har stædigt benægtet dette rygte, og har selv deres problemer at slås med. Men det ville være kærkomment for Peter Sauber at kunne lade de 63% af teamet blive i landet. Altsammen såfremt UBS vælger at beholde aktiekapitalen i Sauberteamet. Med Arrows' undergang og Minardis slingrekurs, vil det være katastrofalt at se endnu et team i Formel 1 på vej i den forkerte retning. Det er derfor lidt af en gyser hvad der kommer til at ske for det lille schweiziske team.

Skrevet af Dennis Dithmar

dennis@f1journal.com